人生の3大資金①:教育資金(安心して子育てするために)

社会人の学び直しに特化した【Schoo(スクー)】がおすすめ!

金融リテラシーを高めて、もっと豊かで楽しい人生を送るヒントを見つけよう!

7000本の授業が見放題!社会人向けオンライン学習動画【Schoo(スクー)】

私ね、20代後半には素敵な旦那さんと結婚して、子どもは3人くらい産んで、ほっこり幸せな家庭を築くのが夢なの~✨✨

おお、それはいいね、頑張って。ちなみに現実的な話をすると、子ども1人育てるのに約2,000万円って言われてるよ。つまり3人だと6,000万円だね。

え、まどくん冷た、、、冷えすぎでしょ。って、ちょっと待って!?6,000万!?

いやそれもう夢どころか現実逃避レベルなんだけど、、、働くしかないじゃん私!

まあ、一般的な年収だと、共働きしながら家計をやりくりしていかないと正直キツイよね💦

それが少子化の一因って言われるのも納得…。

安心して子育てをするためには、FPの知識を身につけて、夫婦でしっかり資金計画を立てることが大事だね。

そうだね!そこで今回は『人生の3大資金』のひとつ、教育資金についてFPの視点から解説していくよ!

試験に出るポイントも紹介しつつ、、、先生の“保険とか借金は避けた方がいい派”っていう本音もチラ見せしながらね(笑)

目次

子どもの夢、全部応援したい。でも…お金が足りない現実

子どもの将来を考えると、避けて通れないのが「教育資金」です。

幼稚園から大学卒業までにかかる費用は、平均で約2,000万円とも言われます。

でもこれはあくまで目安で、進路や習い事の内容によって大きく変わってきます。

予測できる入学金や授業料のほかに、「この習い事をしてみたい!」「私立に行って〇〇を勉強してみたい!」など、思いがけない費用が必要になることもありえます。

親としては、なるべく子どもの気持ちを尊重したいもの。でも現実的に、すべてを叶えてあげるのは難しい家庭がほとんどです。

そんなときに考えたいのが、教育ローンや奨学金の活用。借金は避けたいと思うかもしれませんが、無理のない返済計画があれば、有効な選択肢になりえます。

大切なのは、「どうすればその想いに応えられるか」を家族で話し合うこと。

子どもの気持ちと家計のバランス、両方を大切にしながら、できる範囲で備えていくことが何より大切です。

教育資金の準備や資金調達の方法はいろいろありますので、1つずつ見ていきましょう!

教育資金の準備①:こども保険(学資保険)

こども保険だって!なんか可愛い名前だね✨

保険料は全然可愛くないけど(ボソ

…え?

こども保険(学資保険)とは?

学資保険は、子どもの将来の教育費を準備するための保険です。

たとえば、

- 高校や大学の入学費用

- 教科書・制服・入学金などのまとまった支出

こういうタイミングで【保険会社からお金を受け取れる】のが、学資保険のしくみ。

親(契約者)が毎月一定額の保険料を払っていくと、

👉 将来、進学のタイミングなどで「祝い金」や「満期金」が受け取れる!

たとえば:

| タイミング | もらえるお金(例) |

|---|---|

| 中学入学時 | 10万円 |

| 高校入学時 | 30万円 |

| 大学入学時 | 100万円(満期金) |

満期日に一括で受け取れるだけじゃなくて、中学や高校といった入学タイミングでも受け取れるのが特徴だね。

保障についても見てみましょう。

学資保険の保障はこちら👇

【 保険料払込免除 】

親(契約者)が亡くなったり、高度障害になったとき──

それ以降の保険料は払わなくてOK!

それでも、予定通り祝い金や満期保険金はちゃんともらえます!

満期保険金だけじゃなくて、中学や高校の入学時にも祝い金がもらえるんだ!

しかも、もし親に万一のことがあっても保険料は払わなくてよくなるし、予定通り祝い金も満期保険金もちゃんと受け取れるってすごいね。

これって、すごくいい保険だと思う!

ん~

あれ、かし先生どうしたの?考えこんじゃって。

あー、いや、なんか色々と中途半端だなーって。

中途半端…?

こども保険(学資保険)はなぜ中途半端なのか?

こども保険(学資保険)は、投資の面でも保険の面でも、いろいろと中途半端な商品だと感じる部分があります。

まず投資の側面から見ると、返戻率は110%程度。

これを20年間の運用で年利に換算すると、たったの0.48%に過ぎません。

株式や投資信託の年利と比べると、あまりにも低い水準です。

何十年もの間資金を拘束されて、最終的に受け取れる金額はこれだけか…と正直思ってしまいます。

また、保障の面でも心もとないのが実態です。

もし親が万一亡くなった場合、こども保険でもらえる金額は100万~300万円程度。

一方で、一般的な掛け捨ての定期保険なら1,000万円~2,000万円と、自由に設定できる上に保障額も大きくなります。

この点を比較しても、こども保険の保障額はかなり小さいのが現実です。

さらに、デメリットは他にもあります。

- 定期保険なら保険金はすぐに受け取れるのに、こども保険では高校入学や大学入学など、決められたタイミングまで受け取れない。

- 月々の保険料は、定期保険なら約1,000円~4,000円程度に抑えられるのに、こども保険は8,000円~10,000円とかなり高額。

- たとえ大学進学を前提に契約しても、子どもが成長する中で「高校卒業後に働きたい」と進路変更する可能性もあり、その場合は中途解約となり元本割れ(これまで払い込んだ保険料より、受け取れる金額の方が少ない)するリスクもある。

こども保険は決してぼったくり保険ではありませんが、

投資の機能、保険の機能、どちらの観点から見ても「中途半端」と感じてしまう商品設計になっているのが実情です。

う~ん、確かに、微妙かも…。

こども保険は、入学時のようにまとまった教育費が必要なタイミングに備えたい人に向いていると思うよ。

ただ、保険や投資の機能は別で準備する必要があるし、月々の保険料も高めだから注意が必要だね。

資金計画をしっかり立てたうえで、じっくり検討してね。

教育資金の準備②:教育一般貸付(国の教育ローン)

借金だね。

借金なのは分かってる!でも、それでも行きたい学校があるんだもん!!そんな時は…!

もちろん家族でよく話し合って、しっかり資金計画を立てているなら、検討する価値はあるよ💦

じゃあ次は『教育一般貸付』について解説していくよ!

教育一般貸付(国の教育ローン)とは?

国が運営する教育資金のための公的ローン。

正式には「日本政策金融公庫」が提供している仕組み!

主な目的は

✅ 進学にかかるまとまったお金(入学金、授業料など)をサポートすること

✅ 特に私立学校の進学でお金が必要な家庭向け

基本情報👇

| 項目 | 内容 |

|---|---|

| 資金の使い道 | 入学金、授業料、教材費、制服代、交通費、引っ越し費用、留学費用など、教育に関する支出全般OK |

| 利用できる人 | 中学・高校・大学・短大・専門学校などへの進学者がいる家庭 |

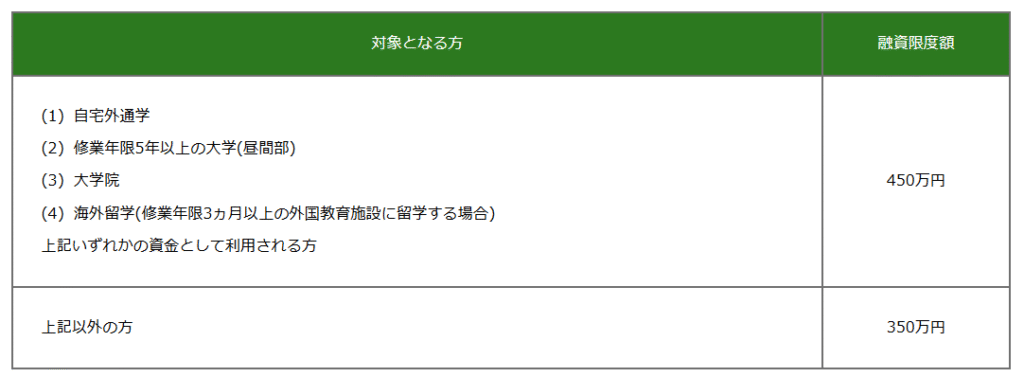

| 融資限度額 | 350万円(※条件を満たせば450万円) |

| 金利(2025年4月時点) | 2.95%(固定金利) |

| 返済期間 | 通常:最長15年以内 子ども2人以上・シングル家庭:最長18年以内 特例(海外留学・高額進学など):最長20年以内も可 |

| 返済する人 | 親(保護者)が借りて親が返済する(子ども本人は借りない) |

※次表(1)~(4)のいずれかの資金として利用する場合は上限450万円まで借入可能だよ。

借金であることは忘れずに

教育一般貸付(国の教育ローン) は、教育に関連する費用であれば、基本的に幅広く使うことができます。

入学金や授業料はもちろん、制服代や教材費、引っ越し費用に至るまで、さまざまな支出をカバーできる便利な制度です。

ただし、どれだけ目的が「子どものため」であったとしても──

借金は借金です。

国が運営するローンとはいえ、金利は決して低いとは言えません。

例えば350万円を借り入れて、返済期間を18年に設定すると、毎月の返済額は20,900円にもなります。

この金額は家計にとって大きな負担となり、長期間にわたって家計を圧迫する可能性があります。

さらに、仮に借金をして子どもを進学させたとしても、

途中で退学してしまったり、学んだ内容とは無関係の仕事に就いたりと、

借金というリスクに見合ったリターンが得られない場合も十分に考えられます。

だからこそ、

「進学してまで学びたいことなのか」

「将来どんな人になりたいのか」

子ども自身の将来像について、家族でしっかり話し合うことがとても大切です。

また、借り入れる金額や返済期間は、無理のない範囲で設計することも忘れてはいけません。

教育一般貸付は、計画的に使えば頼もしい味方になりますが、安易に利用すると家計を苦しめるリスクもある──

この点をしっかり理解した上で、慎重に活用しましょう。

教育資金の準備③:奨学金

ちなみに先生も借りてて今も返済中。奨学金は親じゃなくて子ども本人が返済していくからね。

へー、そうなんですね!ちなみに毎月いくらくらい返済しているんですか?

16,561円

ひえ!大きな支出ですね~。

そうだね、まあ正直しんどいけど、大学に行って色んなこと学べたし全然後悔はしてないよ!部活動とか楽しい思い出もたくさん作れたしね。

奨学金とは?

奨学金とは、学生が進学や学びを続けるために借りるお金のことです。

主に大学・短大・専門学校などに進学する際、学費や生活費を支援する目的で使われます。

ここで大事なのは、

奨学金は子ども本人(学生本人)が借りて、自分自身で将来返済していくものだということ。

親が借りて返す「教育一般貸付(国の教育ローン)」とは大きく違います。

基本情報👇

| 特徴 | 貸与型(第一種) | 貸与型(第二種) | 給付型奨学金 |

|---|---|---|---|

| 内容 | 無利子で借りる奨学金 | 有利子で借りる奨学金 | 返済不要でもらえる奨学金 |

| 利息 | なし | あり | なし(返済不要) |

| 主な条件 | 成績基準あり・所得制限あり | 成績基準あり(第一種より緩め)・所得制限緩め | 経済状況と学業成績による選考あり |

えっ、給付型ってことは、返さなくていいの?

うん、返さなくていいよ。ただし、家庭の経済状況が厳しいことと、本人がちゃんと優等生であることが条件だけどね。

子ども本人が返済していくという自覚を持たせよう

奨学金の金利は、だいたい年0.8%〜1.5%程度。

教育一般貸付(国の教育ローン)の金利2.95%と比べると、かなり低めに設定されています。

ただ、それでも借金は借金です。

金利が低いとはいえ、借りる金額は300万〜400万円程度になるケースが多く、

元本が大きければ、当然月々の返済額も重たくなります。

実際、私自身も奨学金を借りていて、今も返済を続けていますが、

毎月約17,000円の支出はやっぱり家計への負担が大きいと感じます。

月末になると、家賃と一緒に口座から引き落とされるのですが、これがなかなか精神的にも堪えるものがあります(笑)

教育一般貸付は親が借りて親が返済していくローンですが、

奨学金は子ども本人が自分で返済していく借金です。

だからこそ、進学を考える段階で、本人にもきちんとその現実を伝えるべきだと思います。

- 借入金額はいくらなのか

- 毎月どのくらい返済するのか

- 返済がどれだけ長く続くのか

これらをしっかり説明したうえで、

それでも「進学して学びたい」という強い気持ちがあるなら、奨学金を借りるのも立派な選択肢です。

…とまあ、こんなことを言っていますが、私自身はそんなことを特に深く考えずに借りてしまいました、、

今振り返ると、当時は本当にお金に対する意識が低すぎたなーと常々感じます。(笑)

とはいえ、大学生活で得たさまざまな経験が、今の本業である経理の仕事や、FP1級の取得につながっているので、後悔はまったくしてないですよ!

まとめ:借金=悪と決めつけず、バランス感覚を大切に

教育資金が全部貯金でまかなえたら一番いいけど、実際には難しい家庭も多いよね。だからこそ、いろんな準備の手段があるんだね。

そうだね。ただし、教育一般貸付も奨学金も“借金”だっていう意識は忘れちゃダメ。たとえ国の制度でも、その本質は変わらないからね。

そこで大事になるのが“バランス”って考え方。

借金は避けたいとしても、『お金がないから高校卒業したら進学せずに働くしかない!』って決めつけるのも、子どもの将来の可能性を狭めてしまう。

極端になりすぎず、現実と将来の希望の両方を見ながら考えていこうね。

はーい!じゃあ今から素敵な旦那さんと一緒に素敵な教育資金の計画を立てていきまーす!

まずは相手探しからだね。

(そうだった…。)

最後に:FPかしの独り言

今回は、人生の3大資金のひとつである「教育資金」について解説しました!

FP試験に出題される基本的な準備方法を中心に紹介しましたが、

実際には、他にもさまざまな選択肢が存在します。

たとえば、

「こども保険(学資保険)」だけに頼るのではなく、

定期保険+新NISA という形で、

保険は保険、投資は投資と分けて準備する方法もあります。

このように分けて考えることで、

- 保障は厚く

- 運用の利回りは高く

個々に分けて備えることで、それぞれの役割を最大限に活かしたパフォーマンスが期待できます。

ただし、すべてを投資に回すのではなく、貯蓄にもバランスよく配分しながら、適切なリスクで運用していくことが大切です。

また、教育資金の調達方法は何も借金だけではありません。

祖父母からの援助(贈与)を活用する手段もあります。

特に教育資金については、1,500万円まで非課税となる特例も用意されているので、こちらも十分に検討する価値があります。

人生は総力戦。

家族みんなで力を合わせて、教育資金の計画をしっかり立てていきましょう!

社会人の学び直しに特化した【Schoo(スクー)】がおすすめ!

金融リテラシーを高めて、もっと豊かで楽しい人生を送るヒントを見つけよう!

7000本の授業が見放題!社会人向けオンライン学習動画【Schoo(スクー)】